上周比特币市场经历了载入史册的一周,共400多亿美元市值、排名前十的两个代币UST和LUNA,在短短几天时间内崩盘。UST从1美元跌到0.056美元;LUNA从近70美元,跌到最低0.00000112美元,你都想不到,它今天跌了99.9%,明天再跌99.9%,后天还能跌99.9%!

它的逻辑是什么?为什么这么大的项目却这么能跌?

要了解它,我们需要先了解稳定币。

稳定币目前一般分为三大类:

1.法币抵押类稳定币:比如大家常用的USDT、USDC、BUSD,还有TUSD、USDP。

2.加密货币超额抵押类稳定币:比如DAI、MIM。

3.算法稳定币:又细分为混合算法与算法锚定两种。

混合算法除了使用自己项目代币锚定,还增加了其它加密货币抵押(一般是法币抵押类稳定币),比如FRAX等。

算法锚定单纯依靠燃烧铸造自己的项目代币等算法机制来锚定,比如UST等。

上述分类,从安全性来说,依次逐渐降低。目前根据coingecko排名和市值数据如下:

1.法币抵押类稳定币

这类稳定币的基本逻辑都是中心化机构承诺所有稳定币与美元1:1挂钩,并且受到监管,比如大家常用的USDT、USDC、BUSD等,但又略有不同。

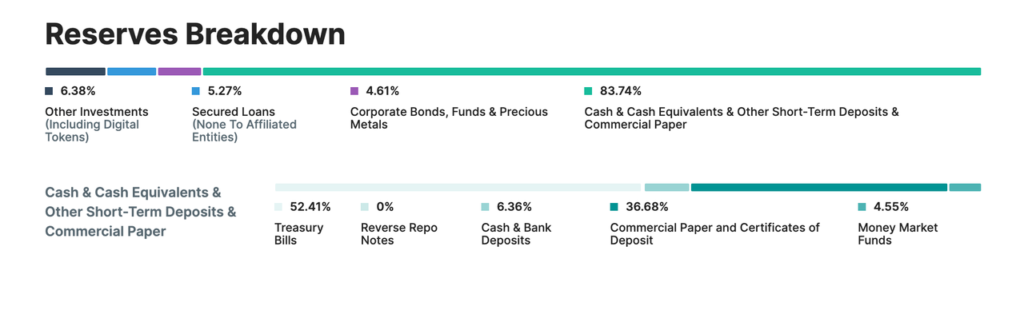

USDT:Tether公司发行的,市面上最大的稳定币,历史悠久覆盖面广,支持多链,从最早的BTC omni链开始。每个季度有审核报告,抵押品多样,除了现金、国库债券等,还有公司债(商业票据)。这个公司债(商业票据)其实是有一定风险的,所以时不时会传USDT爆雷的风声,但这些年仍稳坐第一宝座,有个别短暂脱锚现象,最后又回归了,所以基本问题不大。

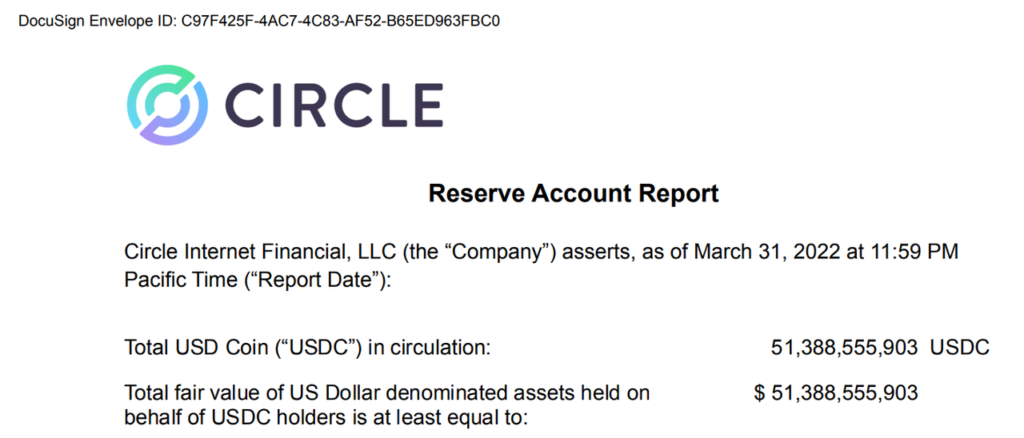

USDC:Circle公司发行,完全由现金和短期美国政府债务锚定1:1,并且每个月都有审计,最近的一期是3月份的审计报告,无问题,安全性极佳。

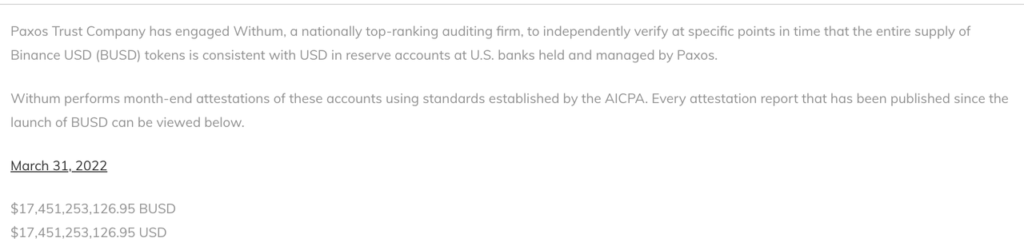

BUSD: Binance和Paxos合作发行,完全由现金储备锚定。月度审计报告,加上目前最大交易所背书,安全性极佳。审计报告如下:

总结:目前常用的中心化法币抵押稳定币风险极小,安全性上 BUSD=USDC>USDT。在币圈玩,安安心心持币不用操太多心。USDT如果爆雷那几乎是毁灭性打击。

2.加密货币超额抵押类稳定币 使用其他货币超额抵押然后铸出稳定币。其中包含 DAI,MIM等。

以DAI (https://makerdao.com/)为代表,它是Maker平台发行的稳定币,由抵押资产支撑。你将BTC或者ETH质押进去,需要以抵押率150%的成本铸造DAI,此时BTC或者ETH锁定,直到你偿还DAI后还给你。因为都是超额抵押,如果抵押物上涨不会有任何风险,如果抵押物超跌,那么DAI怎么办呢?在紧急清算情况下,DAI 可以依据紧急清算时预言机的价格赎回价值正好等于 1 美元的抵押品,也就是标准的清算机制。

直白点讲当DAI价格高于1美元,参与抵押的人手上的DAI会更值钱,例如换回更多USDC,换的过程中其实就在回锚定了。如果Dai的价格低于1美元,那抵押人可以用更少的钱买回DAI来换回他们的抵押品。

总结:因为抵押物是硬通货,抵押率也足够高,只有在大行情币价发生暴跌的黑天鹅情况下才可能发生大规模清算,整体来说是算稳里面最稳,风险最小的稳定币。

3.算法稳定币

先从简单的算法锚定币谈起,它单纯依靠燃烧铸造自己的项目代币等算法来锚定,比如UST。

UST算法稳定币的稳定机制:UST锚定1美元,和另一个币LUNA采用双向销毁铸造:

- 当UST价格大于1时(例如1.1美元),可以通过销毁价值1美元LUNA,来铸造1个UST,然后卖出1UST得到1.1美元,获利0.1美元,这时UST数量增加,LUNA数量减少。

- 反过来,当UST价格小于1时(例如0.9美元),可以用0.9美元买入1UST,销毁1个UST,来铸价值1美元的Luna,然后卖出Luna得到1美元,获利0.1美元。

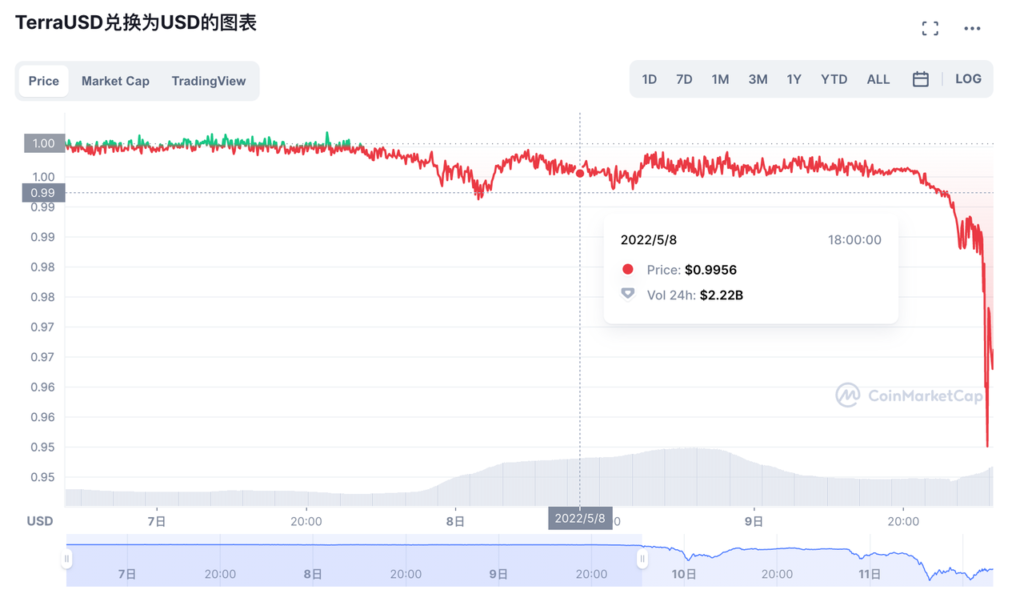

在5月8日,UST核心团队 LFG(Luna Foundation Guard)调整资金池,在旧的UST-3Crv 流动性池撤走1.5亿美金的UST流动性。约10分钟后,一个新地址突然将 8400 万美元的 UST 抛售,严重影响了 3crv 池平衡。没过多久,又出现了在币安上的大单UST砸盘,导致UST出现脱锚1美元。

UST创始人Do kwon认为UST 在 0.95 美元以上并不算脱钩,因此没有动用储备金比特币救市。导致UST在 8 日出现脱钩后始终没有回到 1 美元锚定。

但项目方没想到,UST 长期无法回归锚定给市场带来了极大的负面情绪,UST 开始大规模抛售,UST 锚定跌破 0.95 美元阀值。LFG 被迫开始清算比特币储蓄。

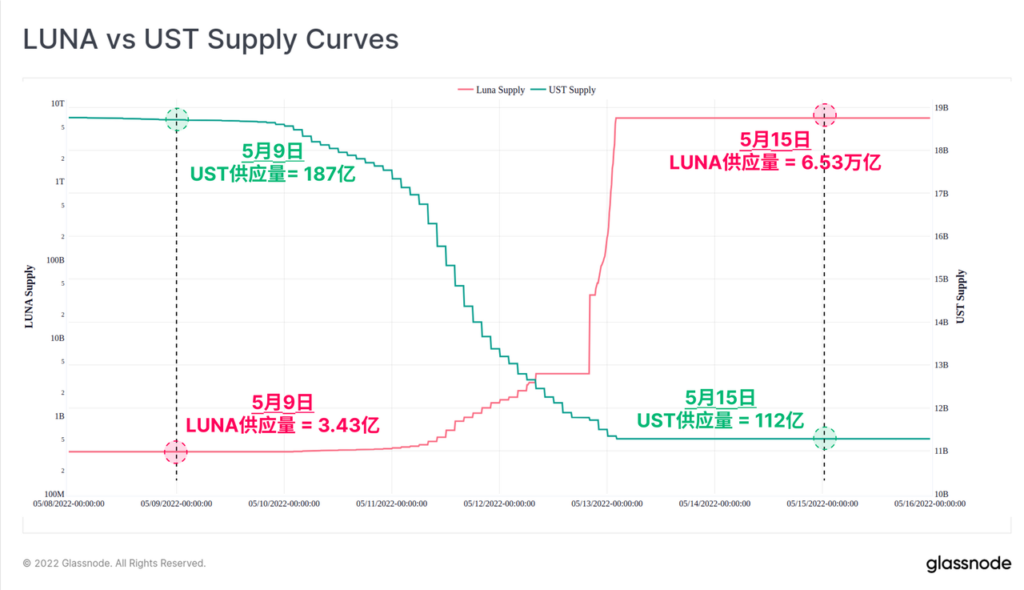

同时由于算法稳定币的机制,大量套利者一直在销毁UST,来铸LUNA,导致最极端的情况单边死亡螺旋(上述第二种)发生了,当UST小于1时,造成恐慌砸盘,会造成一直销毁UST,来铸LUNA,导致LUNA总量极速增加,从5月9日3.43亿,到15日6.53万亿,超发了近2万倍。伴随而来的是价格的接近归零,这次从近70美元,跌到最低0.00000112。

这两个币崩盘了。

有两件事完全出乎很多人的预料:一是 UST 竟会如此快地的脱锚,二是 LUNA 会在几天之内归零。

可见,这种单纯锚定的算法还是有非常大的风险,即使这两个项目已经做到了前十了,也并不是大而不倒,规模越大,越是高处不胜寒。

其它类似的算法稳定币,在机制上有比UST完善的地方,比如不增发代币LUNA等等。

另外,混合算法稳定币除了使用自己项目代币锚定,还增加了其它加密货币(一般是法币抵押类稳定币)抵押,比如FRAX等。

FRAX也是双代币系统,包括一个稳定币FRAX和一个治理代币FXS。FRAX是第一个采用混合算法的稳定币协议:部分供应由抵押品(USDC)和部分供应由算法支持(FXS)。抵押品和算法的比率(CR)取决于市场对FRAX稳定币的定价。当FRAX低于1美元,用户想要离场就会换成FXS砸盘,这个时候FXS会更低,会导致脱锚更严重,看起来好像也会螺旋死亡,但是机智的地方来了,这时候CR会上升,这时候卖掉FRAX只能获得更少的FXS,这个时候抛盘也就减轻了。反之亦然,目前还算稳定,也是稳定币+DEFI玩地最花的。

UST、LUNA崩盘事件对币圈产生了深远的影响,不只是把币圈带入了深熊,对算法稳定币也是致命的打击,稳定币出现了不同程度的供应减少,同时也会迎来更强的监管。

但是危机危机,危中有机,不见得都是坏事,我们在了解规则的同时,也让我们更加冷静,比如那些看着LUNA越来越低,抄底LUNA的人如果知道按照规则LUNA会一直增发,也不会抄底了。

对于定投者来说,我们也可以趁此捡些便宜的BTC、ETH等。

比特币当前区块高度:737,384

内容整理来源:

翻译、排版:恬儿

内容团队:李卫军、寂寞不语、杨卫祥、穆逸扬

本文主理人:杨卫祥

顾问:Sylvia

统筹:志刚

技术支持:运营组

那pusd又是哪种类型呢?

同问